KORT OPPSUMMERT:

KORT OPPSUMMERT:

– Blandet i aksjemarkedet

– Verdi- kontra vekstaksjer, snur det noen gang?

– Stabile til positive kredittmarkeder

Markedsutvikling i juli

Blandet måned for aksjer

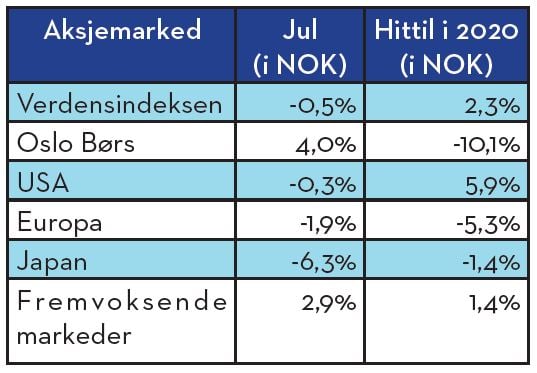

Utviklingen i de ulike aksjemarkedene i juli var ganske forskjellig, både målt i lokal valuta og omregnet til NOK. I lokal valuta var fremvoksende økonomier best med en oppgang på hele 9% mens Japan falt med rundt 3,5%. Hittil i år, i lokal valuta, er globale aksjer ned ca 1%, mens USA ved S&P 500 er opp ca. 2,5% for året. Markeder som Japan, Europa og Norge er fortsatt ned mer enn 10% for året.

Med en styrkning av NOK mot flere av hovedvalutaene, snudde positiv avkastning i lokal valuta til negativ avkastning i NOK. Norge ble dermed det beste aksjemarkedet i juli av de markeder som vi pleier å følge. Men vi er fortsatt langt unna at Norge går i pluss for året.

Verdi – kontra vekstaksjer, snur det noen gang?

Et iboende trekk ved finansmarkedene opp gjennom historien, er hva som på engelsk kalles «reversion to mean», eller på norsk; tilbake til gjennomsnittet. Jevnlig observerer vi at deler av finansmarkedene for en kortere eller lengre periode leverer bedre avkastning enn det totale markedet, hvoretter disse samme markedene avkastningsmessig sett returnerer til en mer gjennomsnittlig avkastning, eller verre. Når jeg snakker om deler av finansmarkedene, er det eksempelvis fremvoksende aksjemarkeder kontra modne aksjemarkeder, store kontra små selskaper, eller vekst- kontra verdiaksjer. Markeder som over en periode gir slik høyere avkastning, ender som regel opp med å bli høyt priset i forhold til øvrige markeder, og dette starter «reversion to mean» fasen. I denne fasen, for å komme tilbake til gjennomsnittet, gir disse markedene en svakere avkastning enn andre deler av markedet. Som investor prøver man å utnytte slike trender, ved å være investert når et marked går godt og være ute av det når man opplever «mean reversion»

En ganske vanlig måte å dele det brede aksjemarkedet i, er i henholdsvis vekstaksjer og verdiaksjer. Både i Norge og internasjonalt finnes mange aksjefond som enten utelukkende investerer i vekstaksjer eller verdiaksjer. I Norge er for eksempel Fondsfinans Norge et fond som investerer i verdiaksjer, mens Storebrand Vekst vel ikke gir noen tvil om hvilken type selskaper fondet investerer i.

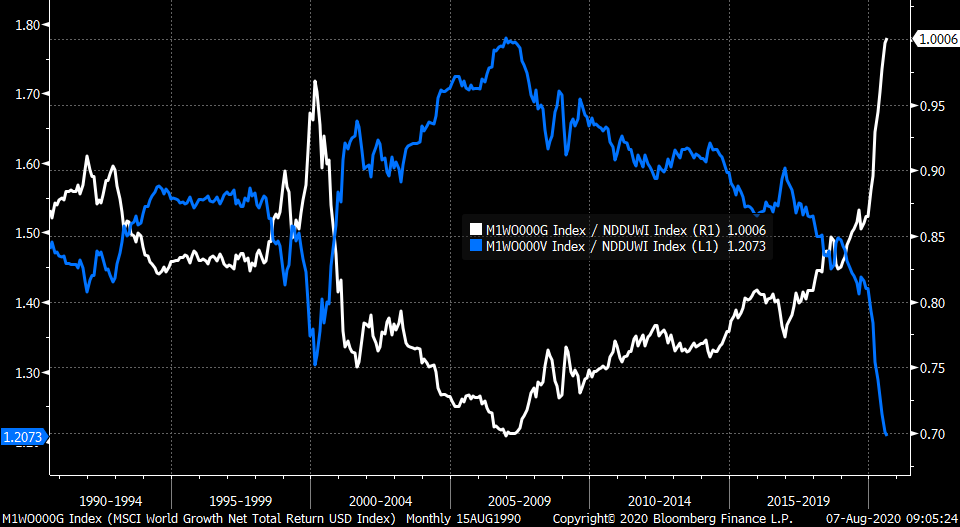

Grafen under illustrerer det vi har skrevet om over, om meravkastning og «reversion to mean». Vi ser her tydelig hvordan henholdsvis globale vekstaksjer og globale verdiaksjer i forskjellige perioder først gir betydelig meravkastning vs det brede globale aksjemarkedet, for deretter å gi fra den denne meravkastningen i perioden bak til gjennomsnittet.

Det grafen over også viser, er at helt siden begynnelsen av 2007 har globale vekstaksjer gjort det bedre enn globale verdiaksjer. Denne perioden har vært eksepsjonelt lang, og tidspunktet hvor vi igjen får en «reversion to mean» nærmer seg sannsynligvis. Disse grafene kan dessverre ikke si noe om når dette kan eller vil skje, men at det kommer til å skje er jeg rimelig sikker på. Om de siste 10-15 årene har vært veldig bra for vekstaksjer, ville jeg ikke satset alle sparepengene på at denne forskjellen vil vedvare de neste 10 årene. Men, «timimg is everything»

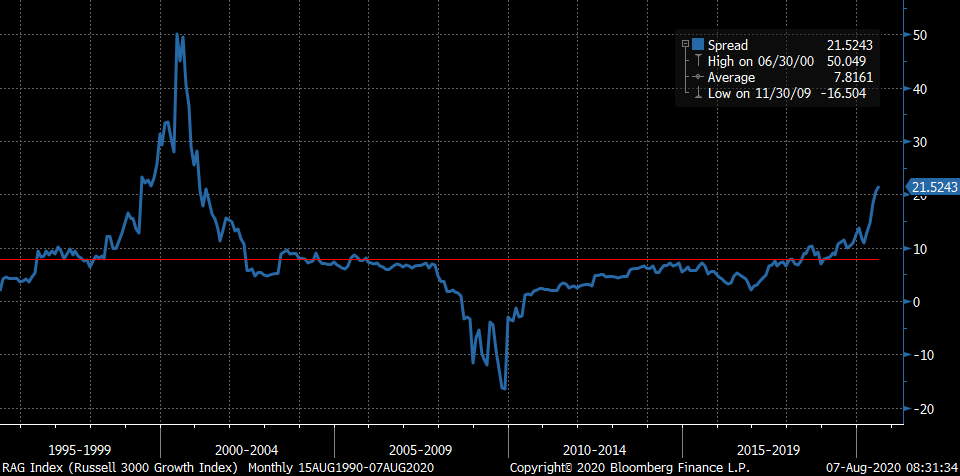

Grafen under er annen måte å illustrere «reversion to mean» på. Grafen viser forskjellen i prisingen av henholdsvis globale vekst- og verdiaksjer, målt ved P/E. Vi ser her at ikke siden under IT-boblen rundt 2000 tallet har forskjellen i prising vært større enn nå, og langt over gjennomsnittet for de siste 30 årene. Selge dyrt og kjøpe billig frister!

Stabile til positive kredittmarkeder

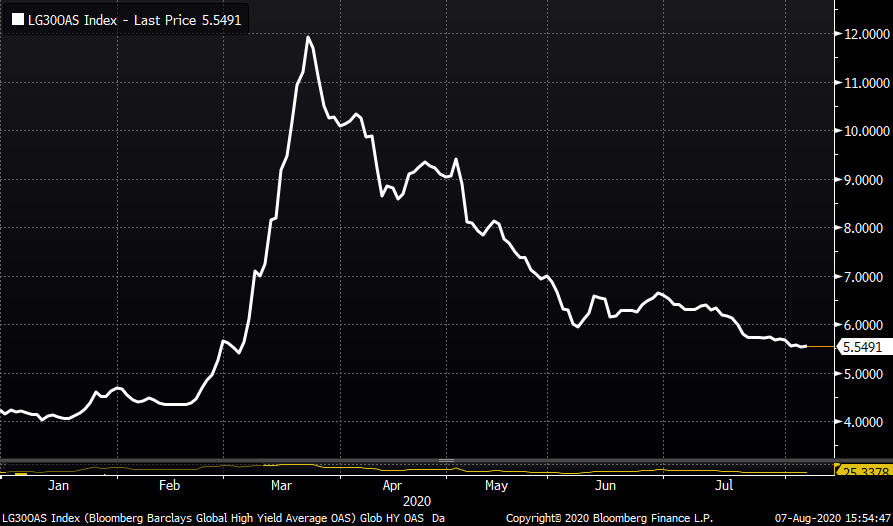

Internasjonalt så rentefond, og spesielt høyrentefond, kapitalinngang i juli. Høyrentemarkedet blir fortsatt sett på som et av mest attraktive markedene og kapitalinngangen fortsetter, med inngang i kredittspreadene som et resultat. Internasjonalt kan kredittspreadene i høyrentemarkedet fortsatt falle en god del til, før de kommer ned til nivåer som vi så før uroen startet i begynnelsen av året. Grafen under illustrerer de meget kraftige endringene i kredittspreader i internasjonale høyrentemarkeder fra begynnelsen av året og frem til i dag. Slike kraftige bevegelser har vi kun sett tidligere under finanskrisen.

I det norske kredittmarkedene var kredittspreadene derimot stabile. I en sommerstille juli måned så kredittfondene og høyrentefondene begrenset med både kapitalinngang og uttak. Når den effektive renten på norske/nordiske høyrentefond ligger rundt 10%, gav disse fondene, uten inngang i kredittspreader, ble månedsavkastning i juli fra 0,5% til drøyt 1% for de enkelte høyrentefondene. Slettes ikke dårlig.

Historisk har det vært slik at kredittmarkedene, og særlig høyrentemarkedet, ofte har endret seg internasjonalt, og spesielt i USA før vi har sett tilsvarende endringer i det norske markedet.

Om den positive utviklingen internasjonalt også denne gangen vil smitte over på det norske markedet i løpet av de neste månedene gjenstår å se. Finansco har fortsatt sterk tro på det norske/nordiske høyrentemarkedet.

Oslo, 10. august 2020

Kjetil Gregersen CFA

{{cta(‘ddf531ef-6a37-4682-8dbe-0d32c57ccfde’)}}