KORT OPPSUMMERT:

KORT OPPSUMMERT:

– 3dje måned med oppgang

– Hva er normalisert avkastning?

– Hva blir veksten fremover?

3dje måned på rad med oppgang i aksjemarkedet

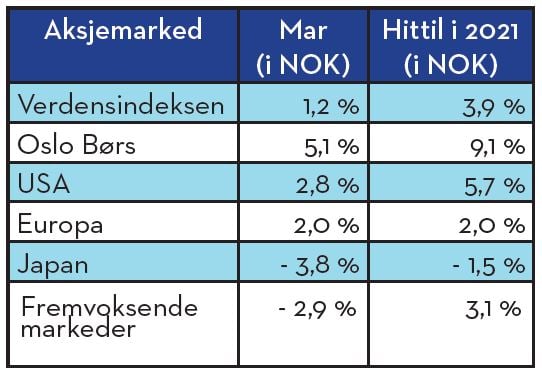

Selv om vi så langt i år har hatt aksjemarkeder som svinger forholdsvis mye opp og ned, er trenden så langt udiskutabelt opp. Mars ble på mange måter lik de to foregående måneder, med en positiv start, en liten korreksjon ned og så opp mot slutten av måneden. Avkastningen hittil i år i lokal valuta, nærmer seg en god, normal årsavkastning. Kronen har styrket seg forholdsvis mye mot enkelte valutaer, spesielt mot Euro og Yen, så omregnet til NOK har her ikke avkastningen vært like bra.

En «normalavkastning» er ikke noe mer enn en beregnet gjennomsnittavkastning for et aksjemarked for en lang historisk periode på 100 år eller mer. At vi tilfeldigvis ligger rundt en slik «normalavkastning» for øyeblikket er ikke noen argument for å forlate markedet. Her bør mer fundamentale forhold som prisingsnivå, økonomiske utsikter og utvikling i rentemarkedet mm. være viktigere. Jeg kommenterer noe av dette senere i markedsrapporten

I lokal valuta, har Norge, Europa og Japan vært de sterkeste markedene hittil i år med oppgang på mellom 8 og 9 %. Som det kommer frem av tabellen over, har kronestyrkelsen redusert avkastningen betydelig når den regnes om til NOK. I rentemarkedet er det forholdsvis vanlig å valutasikre internasjonale plasseringer, da valutasvingningene kan være store i forhold til avkastningspotensialet i de underliggende markeder. For internasjonale aksjemarkeder er valutasikring mindre utbredt. Blant annet fordi analyser viser at på lang sikt (50+ år) er det veldig liten forskjell i oppnådd avkastning mellom valutasikrede internasjonale aksjemarkeder og ikke valutasikrede markeder. På kortere perioder blir dette ofte annerledes. Norske investorers plasseringer internasjonalt har eksempelvis siden 2013 hatt fordel av en norsk krone som har svekket seg med hele 36 % og dermed økt avkastningen i NOK tilsvarende, før kronen det siste året har styrket seg med 19 %. Kronen er da fortsatt 24 % svakere enn den var i 2013. Disse svingningene vises i grafen under:

Hva er normalisert avkastning?

Enten om man er investert i aksjemarkedet selv, eller for det meste leser om det, er det lett å bli blendet av historier om aksjer som mangedobler seg på kort tid etter børsnotering eller om investorer som har gjort en kule i aksjemarkedet. Dette kan skape et inntrykk av et avkastningspotensiale i aksjemarkedet som ikke er reelt. Hva er det så en sparer eller investor kan eller bør forvente seg av avkastning i aksjemarkedene i et langsiktig perspektiv? Da snakker vi ofte om hva som er normalisert, eller forventet avkastning. Vi tar da utgangspunkt i hva ulike aksjemarkeder har gitt av meravkastning i snitt pr år i et langt perspektiv, ofte opp til 100 år, i forhold til risikofri rente. Litt avhengig av periode og aksjemarked, så har denne risikopremien historisk ligget i området 4-4,5 %. Legger jeg til en forventet realrente på 0,5 % og bruker Norges Banks inflasjonsmål på 2 %, så blir summen av dette en normalisert, eller forventet årlig avkastning på 6,5-7,25 %. Og så vet vi at markedet sjelden tilfeldigvis gir en normalavkastning, den blir som regel enten godt over eller langt under. Slike svingninger er noe man om investor må leve med og håndtere for å oppnå normalavkastningen over tid.

I det norske markedet samarbeider livselskapene om å bruke samme normaliserte eller forventede avkastning, for å unngå at dette blir en konkurranseparameter. For tiden operer de med en risikopremie som ligger på 3,75 % årlig. Med et tillegg på 0,5 % i realrente og 2 % inflasjon, opererer de nå med en forventet avkastning i aksjemarkedet på 6,25 %, før kostnader.

Når vi i Finansco legger langsiktige spare- og investeringsplaner for våre oppdragsgivere, legger vi rammeverket over til grunn for de løsningene vi lager, som en slags bransjestandard for forventet avkastning gitt ulik risikotagning.

Hva blir veksten fremover?

Økonomisk vekst er en viktig driver for alle finansmarkeder. I fjor vår og i begynnelsen av sommeren med Corona-pandemien og nedstengninger av samfunnet som følge, ble forventningene til fremtiden ekstremt svekket. Heldigvis har den dype pessimismen ikke vært helt berettiget, hovedsakelig fordi de fleste myndigheter, samt mange sentralbanker, har trådd ordentlig til med stimulanser og støtteordninger. Gjeninnhentingen har heldigvis blitt mye bedre og raskere enn forventet.

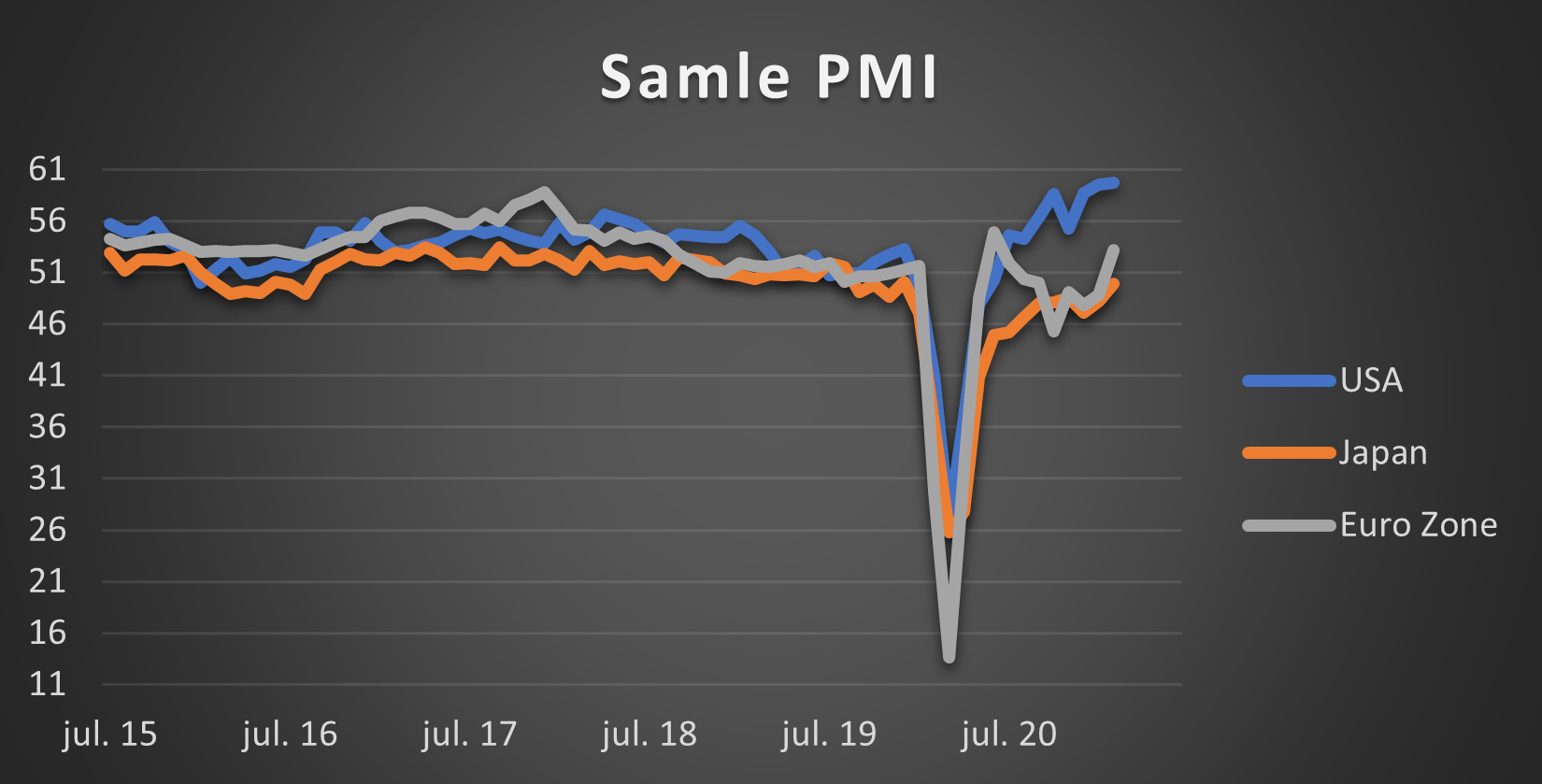

Våre favorittindikatorer for økonomisk vekst i et kortere perspektiv – PMI-målinger – som vises under, speiler denne utviklingen. Disse indikerer nå er sterk periode med økonomisk vekst 1-2 kvartaler fremover og dette er et positivt bakteppe for finansmarkedene. Vi ser at forventningene for USA er spesielt sterke, og det er ikke så rart når vi vet hva President Biden har fått igjennom og planlegger av stimulerings- og investeringspakker i USA.

I dette så ligger jo også at vi nå begynner å se slutten på pandemien og at myndighetene i de ulike landene etter hvert kan slippe opp på alle nedstengninger og begrensninger. I PMI-målingene over ligger det vel en del forventninger om dette vil skje i økende grad de nærmeste månedene.

Oslo, 13. april 2021

Kjetil Gregersen, CFA