Kort oppsummert:

Kort oppsummert:

– Svake aksjemarkeder i juni

– Kronen «redder» fortsatt litt av avkastningen

– Sentralbankene med rentehevinger – varsler flere

– Er markedene blitt billige, eller fortsatt dyre?

Det kommer vel ikke som en overraskelse på noen at juni ble en svak måned for aksjemarkedene, gitt omstendighetene verden over.

Verden står fortsatt på høykant, med inflasjon, krig og logistikkutfordringer etter pandemien. Det er de samme bekymringene som preger markedet og investorene nå i sommer som tidligere i år. Sentralbankene løper etter inflasjonen med rentehevinger som verktøy. Mange økonomier viser klare resesjonstegn, og fra investorhold utvises det generelt mer usikkerhet.

Likevel.

Jeg føler at vi foreløpig står et godt stykke unna et marked som utelukkende er preget av frykt og kapitulasjon, slik vi opplevde det under Finanskrisen og da IT-boblen sprakk. Det virker til å eksistere en ganske jevn balanse mellom en velbegrunnet frykt for ytterligere fall blant de som sitter på sidelinjen og investorer som nå ser en mulighet i deler av markedet. Og la det være sagt: I mine øyne er risikoen fortsatt større for ytterligere fall, enn at markedet løfter seg fra dagens nivåer.

Tilbake til juni, som er måneden vi analyserer nå. Vi har som sagt sett et fall, men målt i norske kroner blir dette fallet noe lavere. Kronesvekkelsen som startet i mars i år, fortsatte i juni, og spiller inn i dette bildet. Handelsvektet falt kronen med 2,5 %, mens mot USD svekket kronen seg med over 5 %. Det er betydelig.

Oslo Børs, har både absolutt og relativt sett har vært veldig sterk i år. Men også her fikk man en smell i juni, og børsen her hjemme falt med 9 %. Oljeprisen falt med omtrent det samme i juni, og dette utgjør hovedforklaringen på fallet på Oslo Børs. Så langt i år er likevel Oslo Børs et av de beste markedene, med et fall på beskjedne 2-3 %, for 2022 målt under ett til nå.

Differansen til resten av verden kommer godt frem i tabellen under. Her ser vi at de ulike aksjemarkedene jeg følger har hatt et forholdsvis moderat fall så langt i år. Markedene er stort sett ned 10-12 %, noe som fremstår som en relativt beskjeden markedskorreksjon, ikke minst dersom man skjeler til historisk mer alvorlige scenarier. I lokal valuta er det derimot snakk om nær det dobbelte av slagside, og globale aksjer tangerer nå det vi kaller et «bear»-marked, det vil si at man opplever et fall på 20 % eller mer siden årsskiftet.

AKSJEMARKED |

JUNI (I NOK) | HITTIL I 2022 (I NOK) |

| Verdensindeksen | -3,8 % | -10,8 % |

| Oslo Børs | -9,1 % | -2,6 % |

| USA | -3,6 % | -10,8 % |

| Europa | -5,6 % | -12,5 % |

| Japan | -3,5 % | -12,3 % |

| Fremvoksende økonomier | -1,9 % | -8,0 % |

Sentralbankene signaliserer flere rentehevinger

Det fremste verktøyet sentralbankene griper til når inflasjonsspøkelset dukker opp, er rentehevinger. Vi har sett flere av dem allerede, men sentralbankene er generelt på etterskudd. Dette gir da også større og hyppigere rentehevinger, i et race for å ta igjen inflasjonens galopp.

Sentralbanken i USA, FED, hevet renten med hele 75 basispunkter (bp) i juni, det vil si en trippelheving, om du vil. Det vanligste vi ser er en kvart prosent, altså 25 basispunkter, og når man som Norges Bank nylig gjorde, hevet renten med 50bp, til 1,25 % omtaler gjerne mediene det for en dobbel renteheving. Norges Bank viser tenner og blir mer aggressiv i pengepolitikken, også utover høsten. I august er det varslet enda en heving, og det signaliseres at styringsrenten innen neste sommer bør ligge på omkring 3 %. Signalene er entydige: Rentehevingene vil fortsette til inflasjonen er under kontroll. Det tegner til å bli en tøff kamp, og utfallet av denne kampen er foreløpig usikkert.

Nå er flere analytikere og økonomer bekymret for at man for raskt skal dra av gassen. Under de markante markedsfallene de siste 20 årene; IT-boblen, Finanskrisen og nå nylig Coronapandemien, har sentralbankene vært raske med å senke rentene kraftig igjen, med mål om å gi støtte til markedene. Det er ikke gitt at de vil være i posisjon til å utføre den samme øvelsen igjen, dersom vi skulle oppleve betydelige markedsfall i månedene som kommer.

Dersom inflasjonen vedvarer under et større markedsfall, kan sentralbankene bli tvunget til å holde foten tungt på gasspedalen gjennom svingen. Sagt på en annen måte: Det bereder grunnen for en mer restriktiv rentepolitikk, der vi vil se rentenivået forbli høyere enn det normalt ville ha vært.

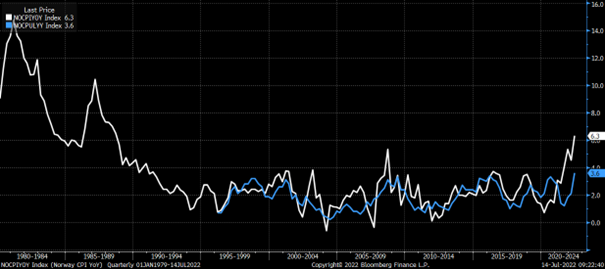

Gjennom tidligere markedskommentarer har jeg vist i hvor stor grad inflasjonen i USA har vært ute av kontroll. Under viser jeg en graf, som illustrerer inflasjonsutviklingen i Norge. Forrige måned var disse to målingene på henholdsvis 2,6 % og 5,4 %. Det er et temmelig stort hopp i forventningene, bare med én måneds intervall!

Studerer vi nivåene for samlet inflasjon, ligger den altså nå på over 6 %. Vi må helt tilbake til midten av 1980-tallet for å finne tilsvarende nivåer. Kjerneinflasjonen, som er det Norges Bank styrer rentenivået etter, har også våknet og begynt å røre på seg. Vi ser at den skyter litt i været, men på ingen måte slik vi observerer i USA. Vi er heldigvis langt unna slike nivåer.

Et gjennomsnitt av forventningene til makroøkonomer viser at de er i takt med signalene fra Norges Bank, det forventes at renten vil ha kommet tett opp mot 3 % innen utgangen av 2024. Den 23. juni varslet sentralbanksjef at dette kunne skje allerede innen sommeren neste år. Det er selvsagt en betydelig oppgang som selvsagt kan få noen konsekvenser, men det er ikke dramatisk.

Ser vi hen til USA, ligger forventningsnivået på nærmere 3,75 % for samme periode, mens det i Europa hviler nærmere mot 1,75 %. Vi får se om makroøkonomene får rett, denne gangen.

Det er verd å notere følgende: Da jeg skrev om dette i forrige markedskommentar, lå disse forventningene lavere enn det de er i dag.

Makroøkonomene løper med andre ord etter utviklingen. Deres estimater må som alltid tas med en klype salt. Noen ganger med et saltutvinningsanlegg. Men akkurat nå følger forventningen den varslede rentepolitikken.

Er markedene blitt billige, eller er de fortsatt dyre?

Det som er helt sentralt for alle som investerer i aksjemarkedene, er prisingen av markedet totalt – og av hvert enkelt selskap. Selv om vi i Finansco som formuesforvalter i kjerne målbærer et budskap om langsiktighet som investor, har vi selvsagt et bevisst forhold til prisingen av markedet. Det ligger helt i dagen at forventet avkastning påvirkes av hvilket prisingsnivå markedet har i øyeblikket. Vi må spørre oss: Er det billig eller dyrt akkurat nå, forhold til hva historien viser? Denne øvelsen, og at vi må ta den, sier noe om både risikoen og potensialet i markedet.

De to vanligste prisingsmålene markedet anvender, er P/E (Price/Earnings) i forhold til forventet inntjening, og P/Bok, sistnevnte er prising i forhold til forventet bokført verdi. Dette brukes både på selskapsnivå og, som det er i vårt tilfelle, på markedsnivå. Over lang tid er utviklingen i markedets bokførte verdier og inntjening forholdsvis stabil og økende. Til dette er det å si at det nok er større svingninger når det kommer til inntjening som følge av den underliggende makroøkonomiske utviklingen.

På godt norsk: Hvordan ser verden ut? Hva investorer er villige til å betale for denne inntjeningen og de rådende bokverdier varierer i mye større grad. Det er grådighet og frykt som driver prisingen.

Hvordan ser så prisingen ut i dag, etter markedsfallet i første halvår? Grafen under viser utviklingen i PE-multipler på Oslo Bør siden 2005 (den hvite kurven) og utviklingen i forventet inntjening (den røde kurven).

Oslo Børs ser nå ut til å ha fått en prising på 8,9. Det er det laveste jeg har sett siden Finanskrisen, da prisingen falt helt ned på 5,8. På den annen side har Oslo Børs knapt opplevd noe markedsfall å snakke om i år, og forventet inntjening har gått gjennom taket, om ikke man kan si til himmels, med skyhøye oljepriser. Så dette henger jo sammen. Og veien oljeprisen tar herfra, er åpenbart en driver for det norske markedet.

La oss skifte lysbilde, og se om vi kan gjenkjenne den samme trenden dersom vi ser på P/Bok-multiplene. Får vi det samme bildet frem? Ikke helt.

La oss skifte lysbilde, og se om vi kan gjenkjenne den samme trenden dersom vi ser på P/Bok-multiplene. Får vi det samme bildet frem? Ikke helt.

På P/Bok-multipler som jeg viser i grafen under, ser vi at Oslo Børs har falt en smule, fra historisk høye nivåer. Nivået er dog fortsatt godt over et historisk gjennomsnitt. Med andre ord; dersom jeg skulle driste meg til å definere Oslo Børs som billig eller dyrt per i dag, vil min analyse være helt avhengig av hvilken av disse prisingsmultiplene jeg velger å legge til grunn.

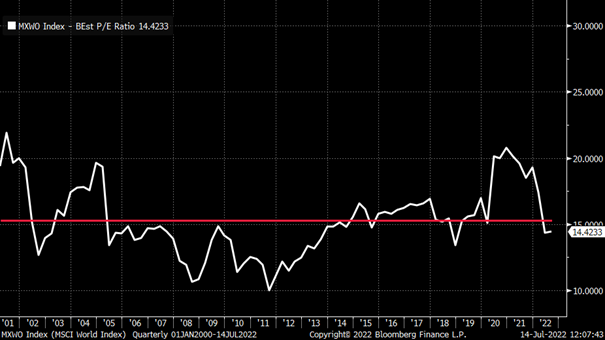

Hva så om vi hentet frem en graf som viste P/E for modne, globale aksjer? Markedene internasjonalt har jo falt omkring 20 % i lokal valuta, så langt i år. Kombinert med god inntjeningsvekst i 2021, har P/E for globale aksjer falt fra historisk høye nivåer, til et historisk snitt som ligger nærmere medianen for de siste 20+ årene. Likevel ligger vi også her langt over de prisingsnivåer man ser på bunnen av de store «bear»-markedene.

Hva så om vi hentet frem en graf som viste P/E for modne, globale aksjer? Markedene internasjonalt har jo falt omkring 20 % i lokal valuta, så langt i år. Kombinert med god inntjeningsvekst i 2021, har P/E for globale aksjer falt fra historisk høye nivåer, til et historisk snitt som ligger nærmere medianen for de siste 20+ årene. Likevel ligger vi også her langt over de prisingsnivåer man ser på bunnen av de store «bear»-markedene.

La oss ta øvelse nummer to med oss ut i verden. For P/Bok-multipler ser jeg naturlig nok mye av det samme jeg har beskrevet for det norske markedet. Det globale markedet har falt fra ekstremt høye prisingsnivåer, og her ser vi tech-aksjer og vekstaksjer som får seg en realitetsorientering. De har vært ekstremt høyt priset, og den korreksjonen de nå får, er ikke urimelig. Dette fallet til tross; markedene ser fortsatt høyt priset ut, og nivåene ligger godt over historisk snitt.

La oss ta øvelse nummer to med oss ut i verden. For P/Bok-multipler ser jeg naturlig nok mye av det samme jeg har beskrevet for det norske markedet. Det globale markedet har falt fra ekstremt høye prisingsnivåer, og her ser vi tech-aksjer og vekstaksjer som får seg en realitetsorientering. De har vært ekstremt høyt priset, og den korreksjonen de nå får, er ikke urimelig. Dette fallet til tross; markedene ser fortsatt høyt priset ut, og nivåene ligger godt over historisk snitt.

Hva kan vi utlede til slutt? Markedene har selvsagt blitt noe rimeligere. Årsakene ligger dels i markedsfallet, dels som følge av økt inntjening. Prising på inntjening ser mer attraktivt ut, mens prising på bokførte verdier fortsatt er høye i en historisk kontekst.

Hva kan vi utlede til slutt? Markedene har selvsagt blitt noe rimeligere. Årsakene ligger dels i markedsfallet, dels som følge av økt inntjening. Prising på inntjening ser mer attraktivt ut, mens prising på bokførte verdier fortsatt er høye i en historisk kontekst.

I Finansco er vi som kjent mer opptatt av tiden du er investert i markedet, enn å forsøke å prøve å time det. Det er ingen enkel sport, og vi vektlegger tid og langsiktighet. Dersom du av en eller annen grunn sitter med midler utenfor markedet, ville jeg suksessivt gå inn ved eventuelt fallende markeder.

Fortsatt god sommer, og lykke til med markedene.

Oslo, 19. juli 2022

Kjetil Gregersen, CFA