Det finnes noen skuter som trives godt i storm, selv om uvær ikke er ønskelig. Hvordan vil aksjemarkedene respondere på en ventet resesjon og i verste fall stagflasjon, om den skulle komme?

Jeg har i denne bloggposten skrevet blant annet om resesjon og stagflasjon, og om risikoen for at vi kan oppleve dette innen rimelig fremtid. Mulighetene for det siste er vel lavere enn for det første.

I denne bloggposten går jeg nærmere inn på hvordan finansmarkedene og i særlig grad aksjemarkedene har utviklet seg i perioder med henholdsvis resesjon og stagflasjon. Når det gjelder stagflasjonsperioder, har vi kun ett eksempel på dette. Jeg baserer mine analyser som vanlig på data fra USA, der historikken både er lengst og mest omfattende.

Aksjemarkedet i resesjonsperioder

Et pålitelig resesjonssignal er at rentekurven inverterer, dvs at lange renter er lavere enn de korte. Historisk materiale jeg tidligere har presentert, viser at det vil skje, men at vi ikke har kontroll på når.

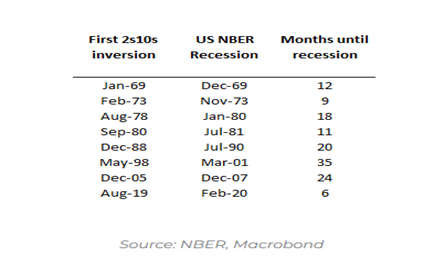

Nylig har dette værvarselet kommet; for en kort periode så vi at rentekurven inverterte i USA. Tiden fra resesjonssignal gis til resesjonen faktisk defineres som å ha begynt, varierer imidlertid betydelig. Dermed kan det fastslås at det å anvende resesjonssignaler som et verktøy for porteføljetilpasninger kan være vanskelig. Oversikten under, hentet fra Variant Perception, viser at fra tidspunktet der resesjonssignalet varsler til resesjonen faktisk starter, varierer med så mye som fra 6 måneder opp til 3 år. Resesjonssignalet er pålitelig, men med andre ord vanskelig og lite tilrådelig å bruke i praksis.

Det er interessant å stille to oppfølgingsspørsmål i lys av dette:

Det er interessant å stille to oppfølgingsspørsmål i lys av dette:

- Hvordan utvikler aksjemarkedene seg frem til en resesjon faktisk erklæres?

- Hvordan går det med aksjemarkedene etter at resesjonen starter?

{{cta(‘cb18b361-cd32-4c75-9a48-1830bc45b583’)}}

Det er interessant å stille to oppfølgingsspørsmål i lys av dette:

- Hvordan utvikler aksjemarkedene seg frem til en resesjon faktisk erklæres?

- Hvordan går det med aksjemarkedene etter at resesjonen starter?

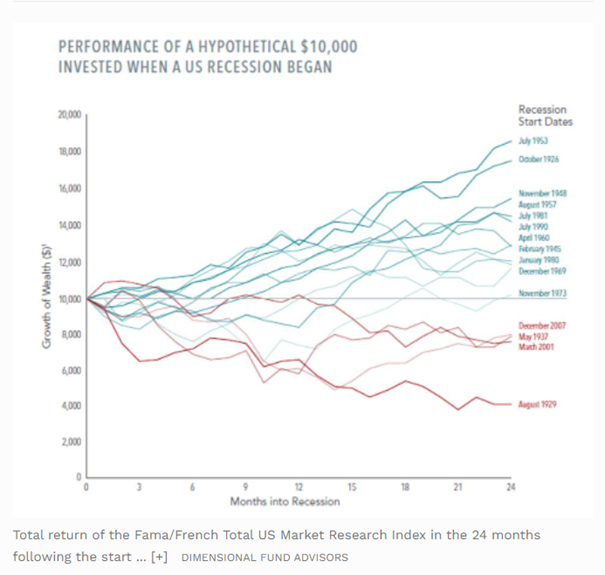

Ta en kikk på grafen under, fra Forbes/Dimensional Fund Advisors. Den viser et ikke helt entydig bilde, men noen trekk kan man likevel lese ut dette:

- Ikke alle, men de fleste markedene faller de første månedene.

- Allerede etter en periode på 6 måneder er mange av disse fallene hentet inn, og avkastningen er igjen positiv.

- De dypeste fallene, de kjente som børskrakket i 1929, IT-boblen i 2000-2002 og Finanskrisen i 2008/2009 bruker mye lengre tid på å hente seg inn igjen. De befinner seg fortsatt i betydelig negative territorier etter 2 år.

- Etter 12 måneder har et flertall av børsfallene gjenvunnet momentum og kan sies å være friskmeldt.

Grafen viser statistikk fra 15 perioder med resesjon i USA. To år etter starten av en resesjon har det gjennom så mange som 11 av disse 15 periodene resultert i en positiv avkastning. Mange skuter har med andre ord tålt overfarten over opprørt hav ganske godt.

Dersom vi går tettere på og ser på resultatene etter de første tre og seks månedene, fortoner imidlertid bildet seg noe annerledes.

Etter tre måneder er det kun i noen få, bare tre eller fire tilfeller, at det har vært positiv avkastning.

Etter 12 måneder har flere av fallene blitt hentet inn igjen. Vi snakker da om til dels ganske brutale fall, deriblant de mest kjente børsfallene som krakket i 1929, IT-boblen og Finanskrisen. Det er da også i disse, mer alvorlige tilfellene, at det tar mye lengre tid for et marked å hente seg inn igjen.

Kilde: Forbes/Dimensional Fund Advisors

Kilde: Forbes/Dimensional Fund Advisors

Hvordan går så aksjemarkedet før en resesjon starter?

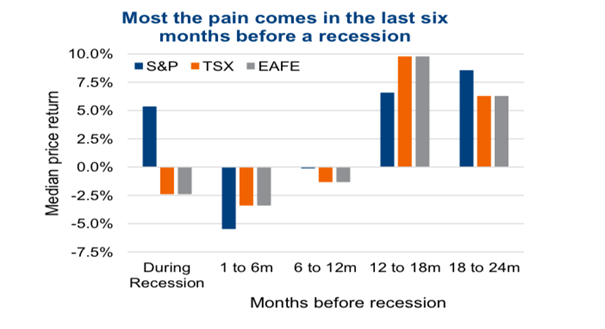

Vi vet at aksjemarkedene er framoverskuende. Det er en viktig forklaring på at aksjemarkedsavkastningen ganske raskt etter at en resesjon har maktet å hente seg inn igjen, og klart å snu trenden til positivt resultat. Markedsaktørene ser igjennom nåværende situasjon og har samtidig et blikk på hva som kan være i vente. Da resulterer det jo ofte i samme effekt, men med motsatt fortegn før en resesjon inntreffer.

Som sagt er denne mekanismen et tveegget sverd. All den tid markeder er fremoverskuende, er det kanskje ikke verken rakettforskning eller særlig overraskende at avkastningen blir svakere, desto nærmere man kommer en resesjon i aksjemarkedet.

Du kan kanskje sammenligne det, litt banalt, med måten man kjører en bil på når man nærmer seg en hårnålssving. Du bremser ganske kraftig rett før svingen, og så gir du gass ut av den igjen, både for å unnslippe sentrifugalkraften og for å komme opp i fart når veien retter seg ut. Midtveis i svingen krenger det imidlertid kraftig.

Grafen under, hentet fra kanadiske Connected Wealth, illustrerer dette poenget ganske tydelig. Det er lett å lese ut en negativ avkastning frem mot selve resesjonstidspunktet, og tilsvarende økende avkastning ut av resesjonen igjen.

Grafen indikerer også at markedsaktørene har en viss evne til å forutsi en mulig resesjonsperiode, og ta grep deretter. Som jeg tidligere har vært inne på, er jo resesjonssignalene temmelig pålitelige. Svingen kommer, men man kan ikke alltid se den tydelig før man er inne i den. Så hva gjør man da? Jo, man bremser selvsagt i god tid.

Kilde: Connected Wealth

Kilde: Connected Wealth

Hva med stagflasjon?

Stagflasjon er en periode der veksten stagnerer, stopper opp, og der inflasjonen herjer. Her har vi som nevnt over kun en observert periode, og det er 1970-tallet i USA. Ifølge makroøkonomer var dette kun en teori, og ikke noe som skulle kunne skje, det vil si økende inflasjon sammen med økende arbeidsledighet og stans i økonomisk vekst. Men så kom stagflasjonen, likevel, omtrent som munnhellet om at en humle kan fly selv om den ikke egentlig skulle ha sterke nok vinger til å bære vekten. Noen ganger trumfer virkeligheten teoriene.

I en artikkel fra Rockefeller Asset Management finner jeg en oppsummering av hele 1970-tallet, representert ved Dow Jones Industrial-indeksen, som måler hvordan de store industrivirksomhetene på det amerikanske aksjemarkedet klarte seg. Det er den eldste eksisterende indeksen over amerikanske aksjer.

Fra inngangen av 70-tallet frem til utgangen av samme tiår steg denne indeksen samlet for alle årene med kun 5 %, noe som tilsvarer en årlig avkastning på magre 0,5 %.

Disse tallene maskerer derimot en betydelig volatilitet gjennom hele tiåret, og representerer ikke en jevn kurve. Her har du nærmest alle ingredienser på én gang. Fra en eventyrlig oppgang på 30 % de første årene frem til januar 1973, og deretter et fall på 40 % frem til oktober 1974. SP500 var ikke så mye bedre, med en årlig avkastning på 1,7 % for samme periode.

Justert for inflasjon var det selvsagt langt verre. Med høy inflasjon gjennom hele 70-tallet, notert med hele 7,9 % årlig inflasjon, ble realavkastningen sterkt negativ.

Ifølge nevnte artikkel falt prisingen av Dow Jones-indeksen fra en PE (Price/Earnings) på 15,1x ved inngangen til tiåret til en PE på 7,5X ved utgangen av tiåret. Da hadde inntjeningen doblet seg i samme periode. En av de viktigste grunnene til at prisingen falt så mye, skyldtes igjen ifølge artikkelforfatteren at lange renter steg fra 7,9 % til 10,3 % i tiåret.

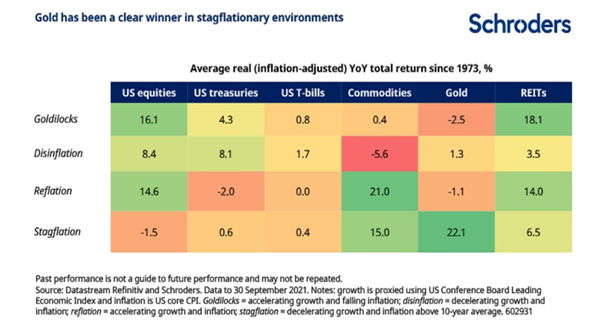

Til slutt skal vi ta en titt på en tabell jeg har hentet fra forvaltningsselskapet Schroders. Her viser de avkastningen, etter at det er justert for inflasjon, for ulike plasseringsalternativer gjennom fire ulike økonomiske faser.

Definisjonen av de ulike fasene forklares nederst i tabellen. Det går tydelig frem at aksjemarkedet klarer seg ganske dårlig i en stagflasjonsperiode. De skutene som klarer seg best da, for å ivareta allegorien om å seile i storm, er gull og råvare-markedet. Husk bare at vi kun har ett eneste eksempel på en slik periode. Med andre ord skal man være forsiktig med å generalisere ut fra en eneste hendelse. På sett og vis har vi bare ett kryss i koordinatsystemet å gå ut fra, og da er det som kjent hasardiøst å trekke en linje.

Jeg har ikke tatt på meg dommedagsbrillene når det kommer til advarsler mot stagflasjon. Per i dag er vel en periode med resesjon det som representerer det mest sannsynlige alternativet. Som sagt har et av de mest pålitelige resesjonssignalene allerede inntruffet, nemlig den nevnte inverteringen av rentekurven. Dette så vi skje i en kort periode, og da kommer det normalt en resesjon etter hvert. Stagflasjonsscenariet omtales jevnlig av finanstidsskrifter, men det er foreløpig mer kuriøst enn sannsynlig.

Jeg har ikke tatt på meg dommedagsbrillene når det kommer til advarsler mot stagflasjon. Per i dag er vel en periode med resesjon det som representerer det mest sannsynlige alternativet. Som sagt har et av de mest pålitelige resesjonssignalene allerede inntruffet, nemlig den nevnte inverteringen av rentekurven. Dette så vi skje i en kort periode, og da kommer det normalt en resesjon etter hvert. Stagflasjonsscenariet omtales jevnlig av finanstidsskrifter, men det er foreløpig mer kuriøst enn sannsynlig.