Høsten har kommet med et aldri så lite gufs, også over hovedstaden. Både i børs og katedral merker vi ekkoet fra en verden som for øyeblikket er ubarmhjertig.

Oslo Børs har holdt bedre stand enn de andre børsene verden over gjennom inflasjon, rentehevinger og global usikkerhet. Men også her hjemme må vi påregne å ta et fall, vi er ikke immune.

Kan man så spå noe om hvor lang tunnelen blir, og om vi ser lys i den andre enden? Jeg er ikke politiker, så jeg skal avstå fra å mene noe om det feltet, men jeg har bedre forutsetninger for å si noe om aksjemarkedene.

Har man som utgangspunkt at historien som regel gjentar seg, finnes det fornuftige ting å si om fremtiden.

Pris/Bok – et barometertall?

Mot slutten av mai 2020, for litt over to år siden, i etterkant av markedsfallet som ble utløst av pandemien, skrev jeg denne bloggposten: «Når er aksjemarkedet billig – nok?»

Her forsøkte jeg, med historiske data som kompass, å utlede om Oslo Børs var blitt lavt priset eller fortsatt var dyrt priset.

Jeg baserte analysen på de siste to tiårs prising av bokførte verdier, såkalt Pris/Bok-prising. Dette satte jeg så i sammenheng med påfølgende avkastning.

Oslo Børs hadde da falt til en Pris/Bok-multippel på 1,24 på det laveste i denne perioden, noe som vi i Finansco agerte på med økt risikoeksponering i de porteføljer der det var mulig.

La meg bare raskt komme med en presisering av hva jeg mener med når: Det jeg snakker om her er prisingsnivåer og ikke kalendertidspunkter.

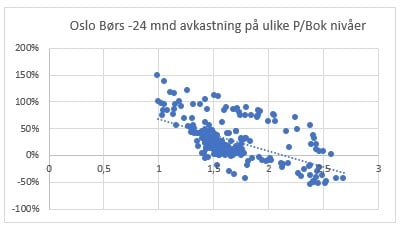

Den første grafen under viser sammenhengen mellom Pris/Bok-nivået på et gitt tidspunkt og hvilken avkastning en investering på det prisingsnivået ville ha gitt etter 2 år.

Hvert blått punkt er en slik kombinasjon av Pris/Bok-nivå og 2 års avkastning. Pris/Bok er den horisontale linjen og periodeavkastning er på den vertikale linjen. Den stiplede linjen er et beregnet snitt av alle disse blå punktene, ofte kalt en trendlinje.

Sammenhengen er ganske tydelig, jo lavere Pris/Bok-multippelen er, jo høyere avkastning har det historisk vist seg bli.

Grafen kan muligens være litt forvirrende ved første øyekast: Den viser tross alt perioder med høy avkastning samtidig som prisingen er høy – og omvendt. Dette skyldes at i stigende markeder vil det både bli dyrere markeder og være positiv avkastning. Omvendt vil fallende markeder henge sammen med stadig lavere prising.

Grafen kan muligens være litt forvirrende ved første øyekast: Den viser tross alt perioder med høy avkastning samtidig som prisingen er høy – og omvendt. Dette skyldes at i stigende markeder vil det både bli dyrere markeder og være positiv avkastning. Omvendt vil fallende markeder henge sammen med stadig lavere prising.

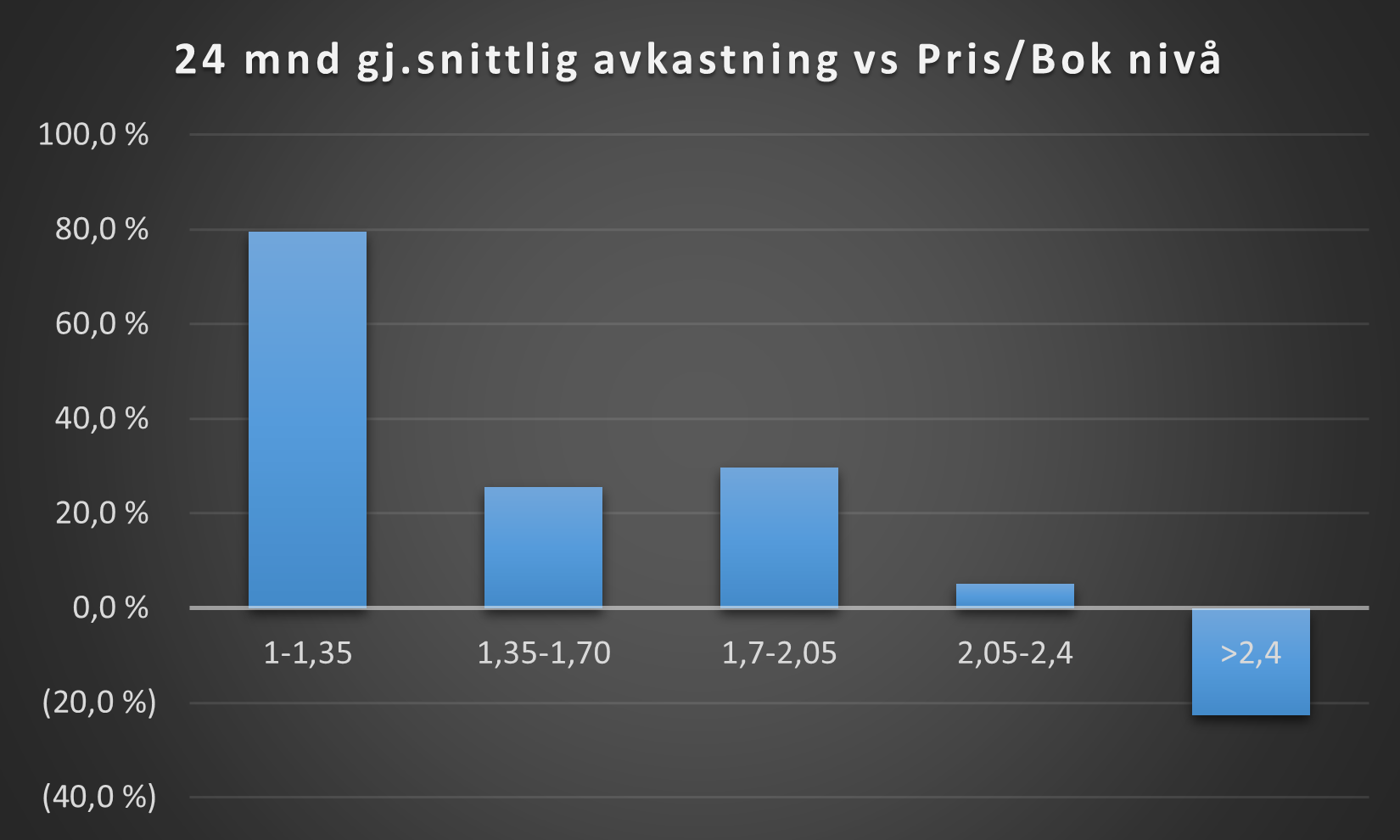

En annen, og kanskje litt mer pedagogisk måte å illustrere sammenhengen mellom prising og avkastning, vises i grafen under. Her ser man over 24 måneder den gjennomsnittlige avkastningen for ulike Pris/Bok-intervaller, fra lavest til høyest Pris/Bok-nivå.

Alle har vel fått med seg at de fleste aksjemarkedene har falt en del så langt i år, og det er mange tegn på at dette kan fortsette utover høsten.

Alle har vel fått med seg at de fleste aksjemarkedene har falt en del så langt i år, og det er mange tegn på at dette kan fortsette utover høsten.

Det rasles med resesjonssablene i mediene. Forventningen til resesjon spores også tydeligere i markedene nå.

Et bakteppe med aggressive sentralbanker som setter stadig høyere renter som følge av høy inflasjon understøtter vel dermed dette mulige scenariet.

Oslo Børs har stått godt imot fallet i andre aksjemarkeder så langt, men nå har også Oslo Børs begynt å falle.

I denne perioden har Oslo Børs gått fra en ganske høy Pris/Bok på ca. 2,30 til nå en Pris/Bok på ca. 1,60. Det er et bedre signal, men fortsatt et stykke igjen før dette begynner å bli skikkelig interessant. Når og om dette skjer vet vi ikke, men mye ligger til rette for at videre fall kan skje i perioden som kommer.

I så fall er det noen historiske grunner til å forvente at en lignende sammenheng som jeg har vist til over, vil opptre på markedshimmelen.

Til slutt en liten oppklaring: Innholdet i denne bloggen må ikke tas som et tegn på at jeg og Finansco generelt oppfordrer til markedstiming.

Snarere tvert imot.

En analyse er ikke en oppskrift, og en spådom er heller ikke en bruksanvisning. Uansett hvor kvalifisert den måtte være.

I denne tidligere bloggposten – «Time markedet – eller tid i markedet?» -argumenter jeg for å sitte stille i båten. Jeg dokumenterer at det viktigste for en investor er å være investert langsiktig, og ikke prøve å time markedet ut og inn.

Videre, i bloggposten «Er fondsspareren sin egen fiende?» dokumenterer jeg også hvordan det har gått med de som har forsøkt «skyting på løpende villsvin» med sin egen kapital. Amerikanske fondsspareres adferd har, med hensyn på markedstiming, historisk gitt en klart lavere avkastning enn om de hadde sittet langsiktig i sine investeringer.