Å hele tiden mene noe om fremtiden kan være utfordrende. Man kan jo lure på hvordan makroøkonomer håndterer denne utfordringen, når man fleipende sier at makroøkonomer har varslet hele 10 av 8 resesjoner.

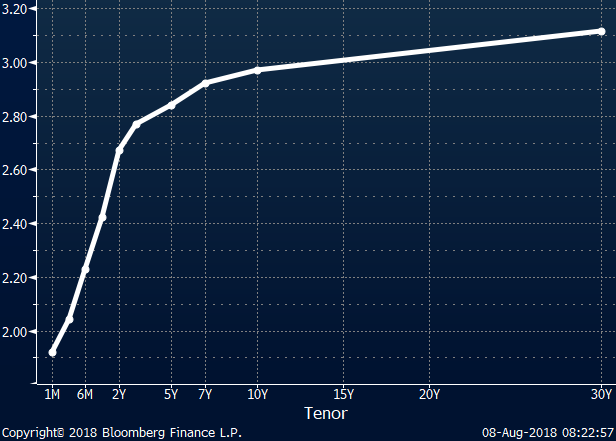

En indikator som har fått et skjær av pålitelighet, spesielt for USA, er helningen på rentekurven. Rentekurven og dens stadig flatere helning har fått en økende oppmerksomhet i det siste hos makroøkonomer og investorer

En rentekurve viser rentenivået for forskjellige løpetider, normalt vises den på løpetider fra 1 måned til 10 år. Vanligvis er rentekurven positiv, det vil si at renten er høyere jo lengre renten er fast.

Når rentekurven inverterer vil det si at de lengste rentene er lavere enn de korte rentene. Studier, foretatt av den amerikanske sentralbanken, viser at historisk har en invertert rentekurve vært en god indikator på at USA er på vei inn i en resesjonsperiode med negativt økonomisk vekst. Siden 1955 har denne indikatoren vært korrekt 9 av 9 ganger!

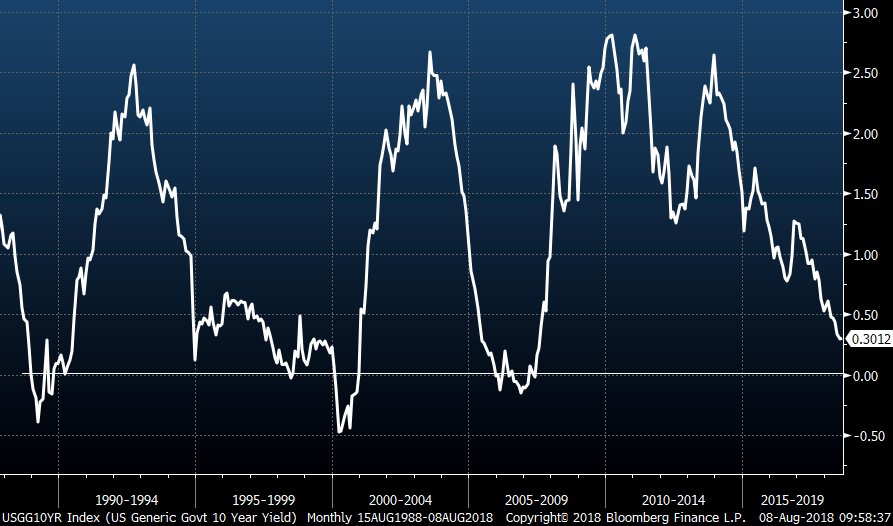

Grafen nedenfor viser helningen på rentekurven i USA fra 1987 og frem til i dag.

Det er ikke invertering av rentekurven som forårsaker resesjoner, men den er en indikator for hva som kan/vil skje frem i tid. Fra rentekurven inverterer til resesjon inntreffer har det tatt fra 6 til 24 måneder, og i snitt tar det ca. 12 måneder.

For andre land er det ikke en invertering av rentekurven et like pålitelig signal, spesielt ikke i perioder som vi opplever nå, med sterk styring av både korte og lange renter.

I Finansco har vi sett på om dette også gjelder for Norge og det norske aksjemarkedet. Vi har dessverre for kort historikk og for få situasjoner med invertert rentekurve til å kunne trekke bastante konklusjoner. For den den perioden vi har data, fra midten av 90- tallet, ser vi at også for Norge så inverterer rentekurven før aksjemarkedet faller (01-02, og 08-09). Vi ser også av grafen under at rentekurven foreløpig er godt unna invertering (10 år statsrente minus 2 års statsrente).

Vi er opptatt av invertering av rentekurven og resesjonsforventninger, fordi aksjemarkedene normalt ikke gjør det spesielt bra i forkant av og dels under resesjonsperioder. Dette skjer dog ikke umiddelbart etter invertering, ved de siste 5 resesjoner, aksjemarkedet i USA topper ikke ut før i snitt 12 måneder etter at kurven inverterer. I perioden fra rentekurven inverterte til aksjemarkedet i USA toppet ut, hadde markedet en gjennomsnittlig avkastning på litt over 20%.

Det gjelder å ikke kaste kortene for tidlig!

Hvorfor er vi så opptatt av rentekurven og resesjon i USA? Så lenge USA er verdens største økonomi, med verdens største aksjemarked, så sier det seg selv at de aller fleste andre økonomier og i hvert fall aksjemarkeder vil bli påvirket av oppgang og fall i det amerikanske aksjemarkedet.

For å svare på det spørsmål vi stilte innledningsvis; det er for tidlig å ta ned aksjemarkedsrisikoen, basert på rentekurven. For det første har rentekurven i USA ennå ikke invertert, og heller ikke i andre land. For det andre, basert på tidligere inverteringer, så er det en betydelig periode med muligheter i aksjemarkedet fra invertering skjer, til aksjemarkedet faller. Til slutt bør man ikke glemme at det er andre forhold enn invertering av rentekurven som kan påvirke aksjemarkedene både positivt og negativt.

Kilde: AQR, LPL Research, Bloomberg

Kjetil er Senior Porteføljeforvalter hos Finansco. Kjetil har lang og variert erfaring fra både porteføljeforvaltning, finansrådgivning og styrearbeid. Kjetil har en MSc i Economics and Business Administration fra NHH. På fritiden liker Kjetil å lese, se på fotball og utforske nye temaer som interesserer han.

[gravityform id=»10″ title=»true» description=»true»]